В икономиката капиталът е собственост на физическо или юридическо лице, изразено в парично изражение (понякога в стоково изражение). Има няколко опции за използване на това свойство:

- За частни цели.

- За консервация (закупуване на антики или луксозни предмети).

- За умножение.

Развитие на термина

Финансовият (паричен) капитал представляваресурсът на икономическия живот, който се състои от финансов (парични документи и парични и непарични) и реален капитал (ресурси, инвестирани във всички видове икономически дейности). Икономистите тълкуват капитала по различен начин.

Икономистите тълкуват капитала по различен начин. Много от тях вярват, че това понятие е много по-широко от просто „пари“. Например Смит характеризира капитала като определен запас от пари и вещи. Рикардо продължава напред. Той тълкува капитала като материален резерв от средства за производство. В същото време той вярва, че увеличаването на цената на капитала може да стане само чрез труд. Икономистът Фишер тълкува капитала като създаване на услуги, които генерират печалба.

В резултат на това финансовата структура на капитала представлява определено количество стоки, изразено с умствени, материални и финансови възможности, които се използват за увеличаване на количеството произведени стоки.

Капиталът в теорията на счетоводството е всички средства, вложени в активите на организация или фирма.

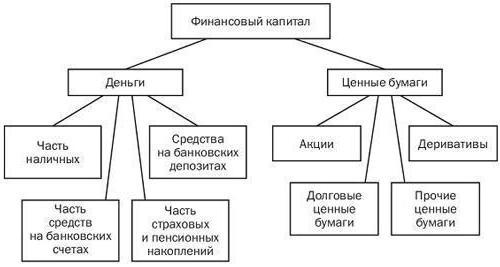

В съвременната теория на икономическите терминифинансовият капитал се разделя на реален, изразен във високо интелектуална форма и материален, и паричен (финансов), изразен в парични и непарични фондове и ценни книжа.

Съвременните икономисти настояват за друг тип капитал - човешки. Той се формира поради приноса за здравето и образованието на работниците, съставляващи трудовите ресурси на предприятието.

Основна концепция

Финансовият капитал е паричен и безкасовсредства, които бизнесмените инвестират в бизнеса. Производството има търсене не само на материален капитал. На първо място се използват парични и безкасови средства, които временно не са заети в производството. Те са необходими за получаване на капиталови стоки.

Ферми или организации, които не използват напълнодоходите, получени за текущи нужди, те спестяват част от парите. Те преминават през финансовите пазари до други ферми или организации, които ги използват за закупуване на капиталови стоки. Така се осъществява инвестицията. Фирмата, която е използвала капитала на фирмата, която го е задържала, плаща лихвата по заема. Тази лихва е цената на финансовия капитал.

В икономиката се смята, че финансоватапазарите са напълно конкурентни. Това означава, че нито спестителите, нито фирмите, получили инвестицията, имат способността да влияят върху лихвения процент чрез промяна на размера на инвестираните спестявания или промяна на търсенето за тях. По този начин, изостатичният пазарен лихвен процент се развива чрез лоялна конкуренция както за спестители, така и за спестовни фирми.

Търсенето на финансов капитал зависи отлихвено плащане за инвестицията. Колкото по-ниска е таксата, толкова по-голяма е инвестицията. Броят на предложенията от спестовни фирми също зависи от лихвения процент: колкото по-значим е той, толкова по-голям е размерът на спестяванията.

Поддържане на финансов капитал

Финансовият капитал е в бройдокументи и парични и безкасови средства. В този случай ценните документи като категория се признават изцяло като финансов капитал. Паричните и непаричните средства не могат да се разглеждат напълно като такива. Финансовият капитал не включва паричното предлагане в ръцете на гражданите на страната, в касите на различни предприятия и фирми, както и ключовата част от средствата по разплащателни сметки в банки (тъй като се използва за извършване на сделки за покупко-продажба). Само част от тези средства, заложени на вноски или авансово плащане, могат да попаднат в категорията „финансов капитал на организациите“. Частта от средствата на организациите, която се използва като пенсионни или осигурителни спестявания, също може да бъде дял от финансов капитал.

Диаграмата показва груба диаграма на финансовия капитал.

Икономически предпоставки

Формиране на икономическата категория „финансовакапитал ", провокиран от необходимостта от икономически оборот. Разглеждайки модела на обращение в икономиката, може да се види, че организациите за разходите за заплащане на икономически ресурси и текущите разходи държат дял от активите си по разплащателни сметки в банки и в брой, а част в касови документи и по депозити в банки за бъдещи разходи. Домакинствата също трупат спестявания и извършват различни плащания, включително данъци. За тези цели те също така откриват сметки в банки, по депозити и имат ценни книжа. Държавата като представител на икономическия живот извършва плащания за услуги, безвъзмездни средства и стоки, извършва държавни парични преводи и отпечатва собствени ценни книжа. Фондовете, осигурителните и пенсионните фондове, участващи в икономическия цикъл, намаляват възникващите рискове в хода на социалните и икономическите дейности, като същевременно оставят някои от техните активни фондове временно незаети.

Съвременни реалности

В днешния икономически цикълфинансовият капитал е реален капитал. Това се дължи на факта, че ценните книжа и паричното предлагане се прехвърлят в материални оборотни средства и дълготрайни активи.

Тук трябва да вземете предвид, че финансовият капитал не е такъввсичко се влива в реалното. Например някои домакинства у нас държат част от активните си средства в чуждестранна валута у дома. Оборотът в икономическия сектор трансформира дела на реалния капитал обратно във финансов капитал. Това може да се случи например в резултат на намаляване на основния капитал поради амортизационни такси, които се внасят в банкови сметки. Освен това финансовият капитал непрекъснато се допълва от финансови инжекции (същата покупка на ценни книжа). От това следва, че финансовият капитал работи паралелно с реалния капитал.

Форма на финансовите ресурси

Както става ясно от горното, финансов капитал- Това е делът на финансовите ресурси на организацията, който е в обращение и носи определен приход. Тоест това са усъвършенствани и (или) инвестирани ресурси с цел реализиране на печалба. Финансовият капитал на предприятието е основата, на основата на която се създава и развива организацията. Именно капиталът характеризира общата стойност на активите на предприятието в нематериална и материална форма и инвестицията в активи.

В процеса на работа капиталът служи като гарантинтереси на самата организация и държавата. Следователно той е основният обект на финансовото управление на организацията, а ръководителите на финансовия отдел са длъжни да следят високата ефективност на използването му.

Признаци на финансов капитал

Финансовите ресурси и капиталът са взаимосвързани. Въз основа на това се разграничават няколко характеристики на финансовия капитал на организацията.

аксесоар

Тук капиталът се различава по собствен капитал ивзети назаем. Собственият капитал може да се използва за преценка на общата стойност на средствата на предприятието (които са предмет на правата на собственост на предприятието). Той включва резерв, допълнителен, уставен капитал и неразпределена печалба.

Упълномощеният или внесен капитал еминималният размер на собственото имущество, което е гаранция за кредиторите. Размерът му е определен в устава на организацията (минимумът е определен на ниво федерално законодателство).

Допълнителният капитал се състои от сумата от преоценкатаобекти на материално имущество на предприятието, чийто полезен живот е повече от година. Този капитал включва също така безвъзмездни стойности, получени от дружеството, суми, получени над минималната стойност на поставените ценни книжа и други парични суми, попадащи в тази категория.

Резервният капитал е натрупване на приспаданията на печалбата, получена за непредвидено събитие: възможни загуби, обратно изкупуване на акции и др. Размерът на приспаданията се регулира от хартата.

Финансовият капитал е печалбата на предприятието, която на практика е най-основната му част.

Дългов капитал - парични средства или други стойности, които се привличат на възстановима основа за подобряване дейността на организацията.

Инвестиране

На базата на инвестициите се разграничават оборотните средства и основният капитал.

Част от капитала, инвестиран в дълготрайни активи и нетекущи активи, представлява основен капитал. Финансовият капитал включва и оборотни средства.

Всички материални и нематериални активи,включени във финансовия капитал на организацията са в постоянно обращение. Въз основа на това той може да бъде разделен според формата на местоположението му в следващия кръг на оборота. Това е форма на пари, продуктивна и стока.

Паричната форма е инвестиция. Инвестициите могат да бъдат както в допълнителни, така и в текущи активи. Във всеки случай те преминават в продуктивна форма.

На етапа на производство капиталът се трансформира в продукт (работа, услуга).

Третият, последен етап - стоковият капитал се превръща в пари чрез продажба на стоки (услуги или строителство).

Успоредно с тези движения на капитал, неговата стойност се променя.

Управление на финансовия капитал

Тази функция обикновено е в управлението.предприятия и означава управление на собствените им финансови потоци. За това организацията трябва да формира дългосрочна и краткосрочна финансова политика. Основната му насока трябва да бъде привличането и правилното разпределение на финансовите потоци.

Управлението на финансовия капитал е предназначено да реши няколко основни проблема.

- Определяне на рационално необходимия размер на собствения капитал.

- Набиране (ако е необходимо) на неразпределена печалба или издаване на акции за увеличаване на собствения капитал.

- Формулиране и прилагане на дивидентна политика и структура на допълнителна емисия.

Разработването на финансова политика се осъществява на няколко етапа.