外国為替トレーダーの約80%が損失を被り、彼らが決定を下すときに犯した間違いによって引き起こされます。その結果を解釈するために必要な財務分析ツールまたは知識の欠如は、彼らの行動の合理性に影響を及ぼします。さらに、外国為替市場のテクニカル分析のための多種多様なツールは、初心者の投資家にとって混乱を招く可能性があります。

テクニカル分析ツール

市場のダイナミクスを理解することは効果的に役立ちますトレンド変化指標が際立つデータ分析ツール。それらの目的は、通貨市場の為替レートのダイナミクスの傾向を反映することです。トレンドインジケーターは、その方向(上昇、下降、横)、強さ、逆転を示すことができます。次のインデックスが区別されます。

- トレンドインジケーター;

- 前の期間のレートから現在の期間のレートへの変化の瞬間またはレート

- 為替レートのボラティリティまたはボラティリティ。

- 取引量;

- サポートと抵抗。

トレンドインデックス

最良のトレンド指標は次のとおりです。

- 移動平均(MA)、単純SMA、指数EMA、および加重WMA。

- 移動平均MACDの収束-発散(MA収束/発散)

- TRIX(英語のトリプルEMA、トリプルEMA);

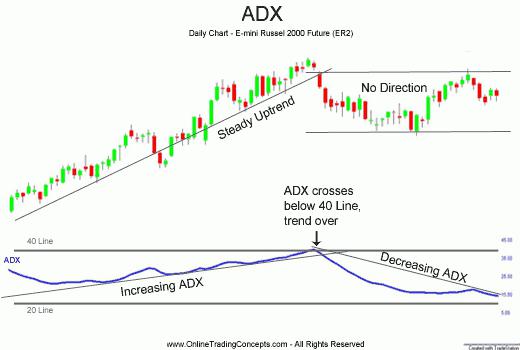

- 方向性のある動き(DX);

- ミディアムDX(ADX);

- トレンドラインインジケーター;

- 商品チャネル(CCI);

- 放物線SAR(ストップ&リバース);

- SMI(スマートマネーインデックス);

- 渦(渦インジケーター、VI);

- 一目のトレンド指標。

トレンドインデックスは、その下取りに役立ちます上昇トレンドではロングポジションを維持し、下降トレンドではショートポジションを維持します。これらの指標の不利な点は、市場トレンドの反転時のラグです。

トルク指数

インジケーターを使用してラグを回避できます瞬間。それらは、水平トレンドチャネルの下限または上限の近くでレートの反転、売られ過ぎと買われ過ぎの瞬間を確立するのに役立ちます。モーメント指標の不利な点は、上昇トレンドでの売りと下降トレンドでの買いの時期尚早なシグナルです。これらには次の指標が含まれます。

- 確率論的;

- 力(英語の力指数、FI);

- 真の強度指数(TSI);

- 相対力指数(RSI);

- 制限(英語の究極のオシレーター、UOS);

- キャッシュフロー指数(MFI);

- ウィリアムズのパーセンテージ範囲(eng。ウィリアムズ%R、%R)。

心理的な外国為替指標もあります。上昇のためのプレーヤーの合意(英語の強気のコンセンサス)、エンゲージメントインデックス(トレーダーの英語のコミットメント、COT)。これは、市場の一般的な状況、相場の下降または上昇の傾向を評価します。

トレンドとモーメントのインデックスは、多くの場合、一致しません予測。たとえば、レートが長期的に上昇すると、トレンド方向インジケーターが上昇し、買いを示します。同時に、モメンタムオシレーターは買われ過ぎのシグナルを出し、売りを申し出ます。逆の状況は、トレンド方向インジケーターが下がって売りを示す、価格の下落が長引くときに観察されます。同時に、価格変動率の指標は購入を主張します。

トレンド強度指標

成長トレンドの強さは、そのボリュームによって推定できます。方向と距離。成約率が前回より高い場合、トレンドの強さはプラスです。およびその逆。レートが変化すればするほど、傾向は強くなります。トレンド強度指標は、前回と前回の終値の差に通貨ボリュームを掛けることによって計算されます。したがって、トレンドの強化は、価格または取引量の増加によって決定されます。範囲は-100%から100%です。

RSIインジケーター

計算された相対力指数RSI同じ価格での正と負の変化の移動平均の合計に対する、その期間の終値の正の変化の移動平均の比率に100を掛けたものとして。インデックス値が100%に近づくと、インジケーターは通貨は買われ過ぎで、0%まで-売られ過ぎについて。価格の動きの方向とは反対のインデックスチャートの極値は、トレンド反転の指標です。逆に、価格チャートが上昇トレンドで新しい最大値を示し、インデックスが変化しない場合、反対方向の反転が予想されます。トレンドの変化を判断するために、テクニカル分析の数値を指標チャートに適用できます。また、トレンド反転のシグナルは、インディケータチャートと価格の収束と発散です。価格は相対力指数の方向に続きます。

たとえば、トレーダーがロングポジションに入る場合MA50 は MA200 を上回り、3 日間 RSI は 20% の目標を下回り、売られ過ぎの状態を示しています。逆に、MA50がMA200を下回り、RSI3が目標の80%レベルを上回った場合、トレーダーはショートポジションに入り、通貨が買われ過ぎであることを示します。

MACDインジケーター

MACDトレンドインジケーターは違いに基づいていますより小さな期間とより大きな期間の指数移動平均。通常、12日と26日の移動平均が使用されます。 MAの交差点は、異なる期間におけるトレンドの変化を判断するために使用され、距離と相対位置によって、上昇または下降トレンドの安定性を判断します。短期移動平均から長期を差し引くと、これらの特徴を明確に考慮したオシレーターが得られます。指標は、2つの平均の一種の分析です。

ヒストグラムと線形MACDインジケーターがあります。

ヒストグラム MACD インジケーターは、次の式を使用して計算されます。9 [A]、ここで A = EMA12 [i]-ЕМА26[i]、ここで i は価格です。

信号には次の3種類があります。

- 最大または最小のMACDの通過は信号であり、いくつかの追加のMACDを受信したときに応答する必要があります。

- MACDボーダーの交差は、ポジションを開くための基礎です。

- MACDミッドポイントのクロスオーバーにも追加の信号が必要です。

MACDヒストグラムの信号を確認する信号がボリュームインジケーターです。また、予報に向けたコースの変更を待つことをお勧めします。

線形MACDは、平滑化されたAと平滑化されていないAで構成されます。これらの線は、レートのダイナミクスを繰り返します。

12 日ラインが 26 日ラインを上から下に横切る場合は売り、下から上は買いを示します。

12日間のラインの最小値または最大値に続く値は、MACDラインのクロスオーバーの形式で確認を必要とする警告です。

線形MACDを値の境界と交差させるには、少なくとも2つの確認信号が必要です。

インジケーターは、少なくとも毎日チャートで使用する必要があります。大幅に遅れる場合があります。

パラボリックSAR

変更時に向かうときの放物線SAR市場トレンドが新しい極値に入り、ストップ境界の MA を短期 (50 日から 5 日) に変更し、ストップと反転率がトレンドに収束します。インディケータは、SARレベルが現在のポジションのクローズと反対のポジションのオープンと交差するまでトレンドを繰り返します。

初期レートは、以前の最小(最大)レートと同じです。次に、SARは次のように計算されます。SARn + 1 = SARp + AF (M - SARん)、 どこ:

- SARn + 1 オープンポジションのストップ価格です。

- SARん 前期のSARですか、

- AF-加速度。コースが値Mに達すると0.02から0.02に増加します。

- M - 新しい最大 (最小) レート。

放物線システムは、ポジションを閉じる瞬間とポジションを開く瞬間の両方を決定するために使用されます。

商品チャネルインジケーター

商品チャネル指標は価格の勢いの指標であり、絶対価格偏差からの価格とその移動平均の差の商に換算係数を掛けて計算されます。

-CCI =(Pん - SMA (Pん))/ 0,015D、ここで:

- Pん -通常の価格。

- SMA(Pん) - 典型的な価格の移動平均。

- Dは、平均レートとそのSMAの絶対差の平均です。

CCI値の範囲は+/- 100です。同時に、100を超えると通貨が買われ過ぎであることを示し、-100を超えると売られ過ぎであることを示し、これはトレンド反転の指標です。

100を超えることは一般的に認められていますランダムであり、取引の機会を生み出します。 CCI が 100 を超えたら買い、インデックスが 100 を下回ったら売ります。CCI インデックスが -100 未満のときにショート ポジションを開き、-100 を超えたらクローズすることをお勧めします。

MA指標

移動平均は単純で、重みがあり、指数関数的です。

単純なMAは、その期間のレートの算術平均に対応します。

これは最も単純で最も人気のある指標です。トレンドを示しています。たとえば、200 日間の SMA は、外国為替相場を分析するための人気があり効果的なツールであり続け、何十年にもわたって使用されてきました。過去 200 日間の成約率を合計し、日数で割って計算されます。アナリストは、40週間の終値を合計し、結果を40で割ることにより、計算を簡略化しました。

次のMA値を計算するには、40週間前の終値を減算し、最後の終値を加算して40で割ります。

異なる頻度のMAラインの交差により、トレンド反転のモーメントを計算できます。たとえば、SMA9とSMA14の交点は、トレンドの変化を示します。

この方法の欠点は、信号の遅延が一定であることです。その利点は、SAMラインを抵抗ラインおよびサポートラインとして使用できることです。

WMAインデックス

加重移動平均は、期間の各レートに、当日からの距離とともに減少する重みを与えます。

-WMA = 2∑(n-i)Pt-i /(n(n + 1))、ここで:

- Pt-i -現在のコースからi間隔で削除された、現時点でのコースの値。

- nは間隔の数です。

後のコースに重みを与えることは、SMAよりも有益であると考えられています。長期間はSMAが使用され、短時間(1時間以内)はWMAまたはEMAが使用されます。

EMAインデックス

指数平均は、前の期間のすべてのコースを考慮してコースに重みを割り当てることによっても計算されます。

-EMAt = EMAt-1 +(K [Pt-EMAt-1 ])、 どこ:

- K = 2 / (n + 1)、ここで n は平均の周期です。

これにより、レートに対して移動平均曲線が滑らかになります。

MAは1つのコース変更に2回反応します-いつ価値の受け取りと処分。 EMAは、レートを受信すると1回反応するため、インジケーターの方が適しています。 EMAでは、時間通りにポジションを開くこともできます。

分析するときは、平均の交点を見つける必要がありますレートのチャートは、平均の高値または安値、MAの最大発散、および価格の後のポイントを見つけます。また、トレンドの方向を示すMAインジケーターの方向に従います。

ストキャスティクス

ストキャスティクスは、価格変動率の指標です。現在の終値Pとの差の比率で計算されますt と最低価格Lん 期間nから最大Hの差までん および期間Lの最低価格ん100% を掛けた:

-% K = 100 (Pt-Lん)/(Hん-Lん)

最後の3%のK値の3日間の移動平均は、次のように計算されます:

-%D = 100((K1+K2+K3)/ 3)。

単純平均に加えて、指数平均と加重平均の両方を使用できます。

古いデータを破棄するときのインジケーターは急激に変化し、不安定性や誤った信号につながります。したがって、正確なトレンドインジケーターが必要な場合、このオシレーターは最良の選択ではありません。

%Kがレートから逸脱すると、逆転が予想されます傾向。レートが最大%Kなしで別の高値に達した場合、下降トレンドが上昇トレンドに置き換わることが期待できます。逆に、レートが最小値に達したが、%Kが到達しなかった場合は、レートの上昇傾向の逆転を期待する必要があります。

買いシグナルは%Kが%Dを上回っています。そして売りに出されている-%Kが%Dを下回っている。開発者によると、%Dが%Kを超える前に新しいトレンドの方向にすでに反転している場合、信号の信頼性は高くなります。最も信頼できるのは、10〜15%のエリアでの買いシグナルと、85〜90%のエリアでの売りシグナルです。

再描画せずにトレンド反転インジケーター

インジケーター計算アルゴリズムは歴史的なデータ。新しい価格が発生するたびに、請求期間の最初の価格が削除されます。新しい履歴から値を再計算する最高のトレンド指標でさえ、以前の値を変更する可能性があります。新しいデータが到着したときのこのような値の変化は、インジケーターの再描画と呼ばれます。

この効果はほとんどの外国為替指数で観察されます。したがって、このような変更の影響を減らすには、再描画せずにトレンド反転インジケーターが必要です。

再描画がないことは常にチェックする必要があります「再描画なし」という表現が人気を博し、製品を宣伝するために無料および有料のインジケーターの開発者によって十分な理由なしに使用されているという事実のために、独立して。

再描画がないことを確認するには、次の2つの方法があります。

- 短い時間枠でインジケーターを監視します。

- 時間枠M30以上で使用して、取引プラットフォームテストソフトウェアの手順をスピードアップします。これにより、インジケーターの追跡時間をスピードアップできます。

再描画せずにトレンド反転インジケーター-興味深く有益なテクニカル分析ツールですが、再描画が常に不利になるとは限らないことに注意してください。それは市場の状況の変化の結果となり、「失われた」シグナルは誤っている可能性があります。

ウィリアムズのフラクタルはその一例です再描画が役立つ場合があります。インジケーターが表示されたら、確認を待つ必要があります。フラクタルに5つのろうそくが含まれている場合、次の2つのろうそくの間に再描画されていなければ、取引を開始することをお勧めします。再描画しないトレンド指標は、そのようなツールをトレーダーから奪うか、または彼に誤った信頼感を植え付けることによって、損失につながります。