Около 80% от търговците на форекс пазара търпят загуби,причината за това са грешките, които са направили при вземане на решения. Липсата на инструменти или финансови анализи, необходими за интерпретиране на резултатите от това, се отразява на рационалността на техните действия. Освен това голямото разнообразие от инструменти за технически анализ на валутния пазар може да бъде объркващо за начинаещ инвеститор.

Инструменти за технически анализ

Разбирането на динамиката на пазара ще помогне ефективноинструменти за анализ на данни, сред които се открояват индикатори за промяна на тенденцията. Целта им е да отразят тенденцията в динамиката на валутния пазар. Индикаторът за тенденция може да посочва посоката му (нагоре, надолу и настрани), сила и обръщане. Разграничават се следните индекси:

- индикатор за тенденция;

- моментът или скоростта на промяна в скоростта на предходния период спрямо темпа на текущия;

- нестабилност или нестабилност на валутния курс;

- обем на търговия;

- подкрепа и съпротива.

Индекс на тенденциите

Най-добрите показатели за тенденция са следните:

- подвижни средни стойности (английски движещи се средни стойности, MA), прости SMA, експоненциална EMA и претеглена WMA;

- конвергенция-дивергенция на подвижната средна MACD (MA конвергенция / дивергенция)

- TRIX (на английски trople EMA, trople EMA);

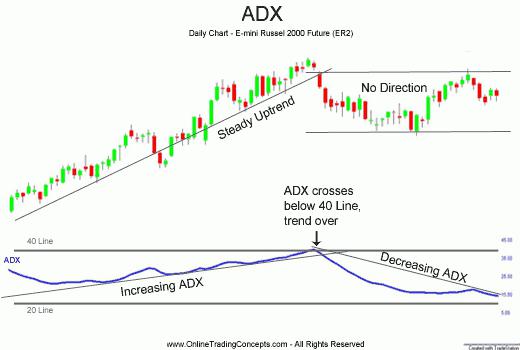

- насочено движение (DX);

- средна DX (ADX);

- индикатор за линия на тенденцията;

- стоков канал (CCI);

- параболичен SAR (стоп и обрат, стоп и обръщане);

- SMI (английски индекс за интелигентни пари, индекс на „умни“ пари);

- вихър (Vortex индикатор, VI);

- Индикатор за тенденцията в Ичимоку.

Индексът на тенденциите спомага за търговията с негопосока, запазване на дълги позиции във възходящ тренд и къси за низходящ тренд. Недостатъкът на тези показатели е изоставането по време на обръщане на тенденциите на пазара.

Индекси на въртящия момент

Можете да избегнете изоставането, като използвате индикаторимомент. Те помагат да се установи обръщане на скоростта в близост до долната или горната граница на хоризонталния канал на тренда, моменти на препродажба и свръх покупка. Недостатъкът на индикаторите за момент е преждевременното подаване на сигнал за продажба във възходящ тренд и покупка в низходящ тренд. Те включват показатели:

- стохастичен;

- сили (английски индекс на силата, FI);

- истински индекс на якост (TSI);

- индекс на относителната якост (RSI);

- ограничение (английски краен осцилатор, UOS);

- индекс на паричния поток (ПФИ);

- Процент на диапазона на Уилямс (инж. Williams% R,% R).

Има и психологически индекси на Форекс: споразумение на играчите за увеличение (английски бичи консенсус), индекс на ангажираност (английски ангажименти на търговците, COT), който оценява общата ситуация на пазара, тенденцията му към спад или повишаване на котировките.

Индексът на тренда и моментите често не съвпадапрогнози. Например, при дългосрочно покачване на курса индикаторът за посока на тренда се повишава, сигнализирайки за покупка. В същото време осцилаторите на импулса дават сигнал за свръх покупка, предлагайки да продадат. Обратната ситуация се наблюдава при продължителен спад на цените, когато индикаторът за посока на тренда намалява, сигнализирайки за продажба. В същото време индикаторите за изменението на цените настояват за покупка.

Индикатор за сила на тенденцията

Силата на нарастващата тенденция може да се оцени по нейния обем,посока и разстояние. Когато процентът на затваряне е по-висок от предишния, силата на тенденцията е положителна. И обратно. Колкото повече процентът се е променил, толкова по-силна е тенденцията. Индикаторът за сила на тренда се изчислява чрез умножаване на разликата между последната и предишната цена на затваряне по обема на валутата. По този начин засилването на тенденцията се определя от увеличаване на цената или обема на търговията. Варира от -100% до 100%.

RSI индикатор

Индикатор за относителна якост RSI изчисленкато съотношението на плъзгащата се средна на положителните промени в скоростта на затваряне за периода към сумата на плъзгащите се средни положителни и отрицателни промени в една и съща цена, умножена по 100. Когато стойността на индекса се приближи до 100%, индикаторът сигнализира, че валутата е свръхкупена и до 0% - около нейната свръхпродажба. Екстремумът на индексната графика, противоположен на посоката на движение на цената, е индикатор за обръщане на тенденцията. И обратно, ако ценовата диаграма показва нов максимум при възходящ тренд и индексът не се промени, тогава се очаква обръщане в обратна посока. Цифрите от техническия анализ могат да бъдат приложени към индикаторната диаграма, за да се определи промяната на тенденцията. Също така, сигнал за обръщане на тенденцията е конвергенцията и дивергенцията на индикаторната диаграма и цената - цената следва в посока на относителния индекс на силата.

Например, търговец влиза в дълга позиция, акоMA50 е над MA200 и 3-дневният RSI пада под целта от 20%, което сигнализира за условия на свръхпродажба. И обратно, търговецът влиза в къса позиция, ако MA50 е под MA200 и RSI3 се издигне над целевото ниво от 80%, което сигнализира, че валутата е прекупена.

Индикатор MACD

Индикаторът за тенденция на MACD се основава на разликатаекспоненциални пълзящи средни за по-малък и по-голям период. Обикновено се използват 12 и 26-дневни пълзящи средни. Пресичанията на MA се използват за преценка на тенденциите в различните периоди от време, а по разстояние и относително положение се оценява стабилността на възходящ или низходящ тренд. Изваждането на дългосрочната движеща се от краткосрочната пълзяща средна дава осцилатор, който ясно отчита тези характеристики. Индикаторът е вид анализ на две средни стойности.

Има хистограма и линеен индикатор MACD.

Индикаторът MACD на хистограмата се изчислява по формулата: MACD = ЕМА9 [A], където A = EMA12 [i] - ЕМА26[i], където i е цената.

Има 3 вида сигнали:

- преминаването на максималния или минималния MACD е сигнал, на който трябва да се реагира при получаване на няколко допълнителни такива;

- преминаването на границата на MACD е основата за отваряне на позиция;

- кросоувърът на средната точка на MACD също изисква допълнителни сигнали.

Сигналите, които потвърждават сигналите на MACD-хистограмите, са индикаторите за сила на звука. Препоръчва се също да се изчака промяна в курса към прогнозата.

Линейният MACD се състои от загладено и незагладено A. Тези линии повтарят динамиката на скоростта.

Ако 12-дневната линия пресече 26-дневната линия отгоре надолу, това означава продажба, а отдолу нагоре - покупка.

Стойността, следваща минимума или максимума на 12-дневната линия, е предупреждение, което изисква потвърждение под формата на кръстосване на MACD линиите.

Пресичането на линейния MACD с границите на стойностите изисква поне 2 сигнала за потвърждение.

Индикаторът трябва да се използва на графики поне всеки ден. Може да се забави значително.

Параболичен SAR

Параболичен SAR при насочване при смянапазарната тенденция навлиза в нов екстремум, променя MA границите на спиране на краткосрочен (от 50 на 5 дни), а процентът на спиране и обръщане се сближава с тренда. Индикаторът повтаря тенденцията до пресичането на нивото на SAR със затварянето на текущата позиция и отварянето на противоположната.

Началната ставка е равна на предишната минимална (максимална) ставка. След това SAR се изчислява като: SARn + 1 = SARp + AF (M - SARп), където:

- SARn + 1 Стоп цената на отворена позиция,

- SARп Дали SAR от предходния период,

- AF - ускорение, нарастващо от 0,02 до 0,02, когато курсът достигне стойността М.

- М - нов максимален (минимален) процент.

Параболичната система се използва както за определяне на момента на затваряне на позиция, така и за отваряне на позиции.

Индикатор за стокови канали

Индикаторът на стоковия канал е показател за ценовия импулс и се изчислява като коефициент на разликата между цената и нейната подвижна средна стойност от абсолютното отклонение на цената, умножена по конверсионния коефициент.

- CCI = (Pп - SMA (Pп)) / 0,015D, където:

- Pп - типична цена;

- SMA (Pп) - пълзящата средна на типичната цена;

- D е средната стойност на абсолютната разлика между средната ставка и нейната SMA.

Стойностите на CCI варират +/- 100. В същото време превишението от 100 показва, че валутата е свръхкупена, а -100 означава, че е свръхпродадена и това е индикатор за обръщане на тенденцията.

Общоприето е, че надхвърлянето на 100 не е такае случаен и създава възможност за сделка. Трябва да купувате, когато CCI надвишава 100, и да продавате, когато индексът падне под 100. Препоръчително е да отворите къса позиция, когато CCI индексът е по-малък от -100 и затворен - над -100.

МА показатели

Плъзгащите се средни са прости, претеглени и експоненциални.

Обикновено MA отговаря на средната аритметична стойност на тарифата за периода.

Това е най-простият и популярен индикатор.показващ тенденцията. Например 200-дневният SMA остава популярен и ефективен инструмент за анализ на Forex котировките в продължение на десетилетия. Изчислява се чрез сумиране на лихвените проценти за изминалия 200-дневен период и разделяне на броя дни. Анализаторите опростиха изчислението, като добавиха 40-седмичните ставки на затваряне и разделят резултата на 40.

За да изчислите следващата стойност на MA, извадете стойността на скоростта на затваряне от преди 40 седмици, добавете последната скорост на затваряне и разделете на 40.

Пресичането на MA линии с различна честота позволява да се изчисли моментът на обръщане на тренда. Например точката на пресичане на SMA9 и SMA14 сигнализира за промяна на тенденцията.

Недостатъкът на този метод е постоянното забавяне на сигналите, а предимството му е простотата и възможността за използване на SAM линии като линии за съпротива и подкрепа.

WMA индекс

Претеглените пълзящи средни дават на всеки процент от периода тегло, което намалява с разстоянието от текущия ден:

- WMA = 2∑ (n-i) Pt-i / (n (n + 1)), където:

- Pt-i - стойността на курса в момента, премахната с i интервали от текущия;

- n е броят на интервалите.

Смята се, че придаването на по-големи курсове на по-голяма тежест е по-информативно от SMA. За дълги периоди се използва SMA, а за кратки (не повече от час) - WMA или EMA.

Индекс на ЕМА

Експоненциалната средна стойност също се изчислява чрез присвояване на тегла на курсовете, като се вземат предвид всички курсове от предходния период:

- EMAт = EMAt-1 + (K [Pt - EMAt-1 ]), където:

- K = 2 / (n + 1), където n е периодът на средната стойност.

Това изглажда кривата на плъзгащата се средна спрямо скоростите.

УО реагира на 1 промяна на курса два пъти - когаполучаването и разпореждането със стойност. EMA реагира веднъж при получаване на тарифата, което прави индикатора по-предпочитан. EMA също ви позволява да отваряте позиции навреме.

Когато анализирате, трябва да намерите пресечните точки на средната стойности диаграмата на курса, намерете точки след максимума или минимума на средната стойност, максималното отклонение на MA и цената. И също така следвайте посоката на индикатора MA, който показва посоката на тенденцията.

Стохастичен осцилатор

Стохастичният осцилатор е индикатор за скоростта на промяна на цената. Изчислено от съотношението на разликата между текущата цена на затваряне Pт и минималната цена Lп през периода n до разликата между максималната Hп и минималната цена за периода Lпумножено по 100%:

-% K = 100 (Pт-Лп) / (Hп-Лп).

Тридневната подвижна средна стойност на последните три% K стойности се изчислява, както следва:

-% D = 100 ((K1+ K2+ K3) / 3).

В допълнение към обикновената средна стойност могат да се използват както експоненциална, така и претеглена средна стойност.

Индикаторът при изхвърляне на стари данни можерязко се променят, което води до нестабилност и фалшиви сигнали. Следователно, ако се изисква точен индикатор за тенденция, тогава този осцилатор не е най-добрият избор.

Когато% K се отклони от скоростта, се очаква обръщанетенденция. Ако скоростта достигне нов връх без максимум% K, тогава може да се очаква низходящ тренд да замени възходящия тренд. И обратното, ако лихвеният процент достигне минимум, но% K не, тогава е необходимо да се очаква обръщане на лихвения тренд нагоре.

Сигналът за покупка е% K, който се издига над% D,и за продажба - падане на% K под% D. Според разработчика сигналът е по-надежден, ако% D вече е обърнал посоката на нова тенденция, преди да пресече% K. Най-надеждни са сигналите за покупка в зоната 10-15% и продажбата на сигнали в зоната 85-90%.

Индикатор за обръщане на тенденция без прекрояване

Използват се алгоритми за изчисляване на показателиИсторически данни. Всяка нова цена премахва първата цена за периода на фактуриране. Дори най-добрите индикатори за тенденции, преизчисляващи стойностите според новата история, могат да променят предишните си стойности. Такава промяна в стойностите при пристигането на нови данни се нарича преначертаване на индикатора.

Този ефект се наблюдава в повечето Forex индекси, следователно, за да се намали въздействието на такива промени, е необходим индикатор за обръщане на тенденцията без прекрояване.

Винаги трябва да се проверява липсата на преначертаваненезависимо поради факта, че изразът „няма преначертаване“ е придобил популярност и се използва без достатъчна причина от разработчиците на безплатни и платени индикатори за реклама на своите продукти.

Има два начина да проверите за липса на преначертаване:

- мониторинг на индикатора на малък период от време;

- използвайте времеви рамки M30 и по-нови, за да ускорите процедурата на софтуера за тестване на платформата за търговия, което може да ускори времето за проследяване на индикатора.

Индикатор за обръщане на тенденция без прекрояване -интересен и изгоден инструмент за технически анализ, но трябва да имате предвид, че преначертаването не винаги е недостатък. Това се превръща в последица от промяна в пазарната конюнктура и сигналът „изгубен“ може да бъде фалшив.

Фракталите на Уилямс са пример за товапреначертаването може да бъде полезно. Когато индикаторът се появи, трябва да изчакате потвърждението му: ако фракталът включва 5 свещи, препоръчително е да отворите сделка, ако не е била преначертана през следващите две свещи. Индикаторът за тенденция без прекрояване ще лиши търговеца от такъв инструмент или, като му внуши фалшиво чувство за надеждност, ще доведе до загуби.