ロシアは、他の国と同様に、あらゆる方法で市民を支援する。たとえば、ここでは、いわゆる税額控除を発行できます。それは特定の費用のために提供されます。今日は授業料控除の書類に興味があります。さらに、市民がいつこれまたはそのお金を州に要求できるかを理解する必要があります。授業料控除について何を知る必要がありますか?それを発行する方法は?この場合またはその場合に役立つドキュメントは何ですか?

どこへ行く

最初のステップは、どこに行くべきかを理解することです。アイデアを実現します。 2016年、ロシアの税法はわずかに変更されました。現在、法律によれば、職場で(治療と研究のために)社会的タイプのさまざまな控除を作成することが可能です。どういう意味ですか?

今後、授業料控除の書類は以下の方にご利用いただけます。

- 税務当局で;

- 雇用主から;

- MFCを介して(一部の地域で)。

最も一般的なシナリオは最初のシナリオです。ただし、アプリケーションに添付されているドキュメントのリストは変更されません。彼はいつも同じままです。

授業料控除は...

授業料控除とは何ですか?教育サービスの費用を支払った場合、その人は発生した費用の13%を払い戻す権利があります。この可能性は、ロシア連邦の税法第219条に詳しく説明されています。研究に費やされたお金の一部の返還は、訓練のための税控除と呼ばれます。

控除は非課税所得の一部です税金。言い換えれば、ロシアでは研究費の税金を取り戻すことが許可されています。したがって、個人所得税の対象となる所得があれば、自分と子供のための教育費の13%を返還することができます。

誰が得ることができます

特定の組織でのトレーニングのために、どのような条件で税額控除を申請できますか?

今日、勉強のために発生した費用を払い戻すことが許可されています:

- あなた自身;

- 子供達;

- 兄弟姉妹。

この場合、あなたは膨大な量を観察する必要があります条件。受取人は、研究のためにお金を払った人だけになることができます。すでに述べたように、市民は公務と所得に13%の課税が必要です。

彼らが彼ら自身のために控除をするとき

原則として、自分の授業料の控除の付与に制限はありません。これは最も単純なシナリオです。この場合の主な要件は次のとおりです。

- 公的収入。しかし、彼は13%で課税されなければなりません。したがって、簡素化された税制や特許を利用している起業家は、トレーニングのためにお金を返すことはできません。

- 公的機関での教育サービスに対する支払いがありました。たとえば、大学や自動車教習所で勉強しています。コースとトレーニングはトレーニングとは見なされません。

おそらくそれだけです。これらの条件が満たされている場合は、授業料控除の書類を集めることができます。自分の勉強のためにお金を受け取ることの特徴は、教育を受ける方法は重要ではないということです。人は、フルタイムとパートタイムの両方で、夕方または他の部門で勉強することができます。

あなた自身のための控除額

あなた自身の研究のためにいくらのお金を返すことが許されていますか?法律により、発生した費用の13%を当てにすることができます。しかし同時に、ロシアにはいくつかの制限があります。

どれ?それらの中で、次の機能が区別されます。

- 支払った税金をこれ以上返還することはできません。所得税のみが考慮されます。

- トレーニングの最大控除額は12万ルーブルです。同時に、特定の年に15600ルーブルを超えて返品することはできません。この制限は、控除の制限によるものです。

- 現在の制限は、すべての社会的控除に適用されます。これは、教育や治療などのために、年間の量で、15,600ルーブルを要求できることを意味します。

実際、すべてが思ったほど難しくはありません。この場合、研修のための税額控除のためにどのような書類が必要になりますか?

あなた自身のための控除を得る

論文のリストはそれほど広範ではありません。それにもかかわらず、このシナリオは最小限の事務処理を意味します。

タスクの実装に必要なドキュメントには、次のものがあります。

- 申請者の身分証明書(パスポートを持っているのが最善です);

- 教育機関とのサービス提供に関する合意。

- 損益計算書(フォーム2-NDFL、雇用主から取得);

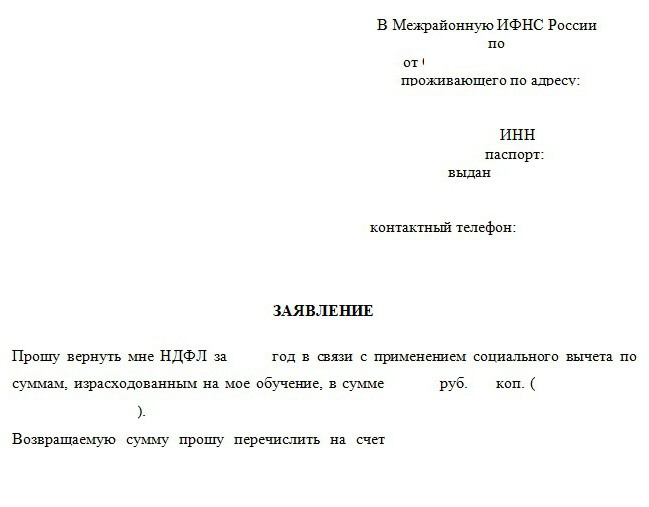

- 控除の申請;

- 教育機関のライセンス(認定コピー);

- 税申告3-NDFL;

- 教育サービスの支払いの事実を示す支払い。

- 送金の詳細(アプリケーションに示されています)。

また、税額控除が必要な場合大学でのトレーニングでは、専門分野の認定によってドキュメントが補足されます。記載されているすべての論文は、認定されたコピーと一緒に提出されます。訓練の支払いの事実を示す小切手と現金バウチャーは、コピーの形でのみ税務当局に渡されます。

子供のための控除を取得するための条件

そして、いつ、どのように子供たちの教育のための税控除を申請することができますか?このためには、いくつかのルールに従う必要もあります。どれ?

子供の教育の税額控除を申請するには、次の基準を満たしている必要があります。

- 24歳未満の子供;

- 子供たちはフルタイムで勉強します。

- 教育サービスの支払いは親が行います。

- 施設との協定は、子供の法定代理人(ママまたはパパ)と署名されました。

1人の子供に対して50,000ルーブルしか取り戻せないことを覚えておくことが重要です。年間の金額は6,500ルーブルです。それ以上の制限は法律によって提供されていません。

子供のための控除書類

子供の勉強費を返済するためには、一定の書類のパッケージを用意する必要があります。以前に提案されたリストよりも多くが必要です。

子供の教育のための税控除の文書には、よく知られている論文のリストが含まれています。さらに、それは次のように補完されます。

- 子供の出生証明書(コピー);

- 学生証明書(教育機関から取得);

- 結婚証明書のコピー(一方の親と契約が締結され、もう一方の親に対して控除が行われる場合)。

それで全部です。さらに、税務当局は14歳以上の子供のIDのコピーを要求する場合があります。これは正常な現象であり、恐れる必要はありません。パスポートのコピーを証明する必要はありません。

きょうだいの控除を受けるための条件

前に強調したように、市民は兄弟または姉妹の訓練に費やされたお金の一部を返します。これはかなりまれな現象ですが、実際には発生します。授業料控除の書類のリストは、さらにいくつかの論文で補足されます。しかし、それについては後で詳しく説明します。まず、市民が兄弟または姉妹を訓練するための費用の払い戻しを受ける資格があるのはいつかを知る必要があります。

この場合、研究控除を取得するための条件は次のようになります。

- 姉妹または兄弟は24歳ではありません。

- 人はフルタイムで勉強しています。

- 契約は控除の請求者と締結されました。

- すべての支払いと領収書は、トレーニングサービスの料金を支払ったのは申請者であったことを示しています。

払い戻された資金にはどのような制限が適用されますか?児童教育控除の場合と全く同じです。

兄弟の研究のための控除文書

そして、この場合、どのような書類が必要になりますか?授業料控除はどのように処理されますか?兄弟姉妹の教育を受けるには、どのような書類が必要ですか?

前にリストされた(自分用の)証券のリストは、次のコンポーネントによって補足されます。

- 自分の出生証明書(コピー);

- 申請者が教育のために支払った人の出生証明書。

- 学生証明書(オリジナル)。

他に何も必要ありません。例外的に、学生/学生との関係を示す書類を提出する必要があります。しかし、これは非常にまれな出来事です。税務当局には十分な出生証明書があります。

返品期間

この場合またはその場合の授業料の税額控除に必要な書類は現在知られています。それらの完全なリストがあなたの注意を引くために提示されました。しかし、まだ重要な未解決の問題があります。

たとえば、ロシアではどの期間許可されていますか控除額を作成します。控訴期間はどのくらいですか?授業料控除の払い戻しにはどのくらい時間がかかりますか?持参する書類はすでにわかっています。しかし同時に、申請書は特定の費用の瞬間から3年以内に提出することが許可されていることを覚えておくことが重要です。

これは、時効が対応するリクエストは36か月です。この場合、控除を受ける権利は、サービスの支払いが発生した年の翌年にのみ表示されます。 2015年に学費を支払った場合、2016年にのみ払い戻しを請求できます。

さらに、あなたは申請することを忘れないでくださいお金は、確立された制限の全費用までである可能性があります。市民が12万ルーブルに相当する教育のための社会的控除を使い果たすまで、彼は適切な支出で州にお金を要求することができます。

彼らは拒否できますか

税務当局はこの支払いを拒否できますか?かなり。時々、住民は要求に応じて拒否を受け取る状況に直面します。これは正常です。

税金を出すことができなかった場合の対処方法授業料控除?どのような書類とどこに持ち運びますか?この場合、資金の返済を拒否した理由を調査することをお勧めします。税務当局は、その立場を立証する必要があります。ほとんどの場合、拒否はドキュメントの不完全なリストの提供に関連しています。この場合、通知を受け取った日から1か月以内に、状況を修正する必要があります。同時に、授業料控除を再申請する必要はありません。

問題がドキュメントに関連していない場合は、次のことを行う必要があります控除の登録要件への違反を排除し、検討のために再申請します。特定の状況下では、お金の一部を返すことができなくなります。たとえば、控訴の制限期間が過ぎた場合。

結果と結論

これから、どのような税務書類が必要かは明らかです授業料控除は、いずれかの場合に提供されます。すでに述べたように、リストされているすべての論文は、公証人によって認定されたコピーと一緒に添付されています。そうして初めて、証券の信頼性について自信を持って話すことができます。

実際、授業料を取り戻すのは間違っています難しい。毎年税務当局に連絡することをお勧めします。一部の人々は、3年間の研究のためにすぐに控除を請求することを好みます。これも可能です。検討の申請書の提出は、控除の権利が生じた瞬間からいつでも許可されます。

操作が完了するまでどのくらいかかりますか?控除を受けるには通常3〜4か月かかります。同時に、ほとんどの場合、税務当局からの返答を待たなければなりません。書類の確認は徹底的に行われているため、長時間待つ必要があります。授業料の税額控除にはどのような書類が必要ですか?これはもはや謎ではありません。